こんにちは!トラ猫塾長です!

所得税、社会保険料、年末調整、確定申告などなど、税金に関することってややこしくて難しいですよね。

しかし!しっかりと勉強して確定申告をすれば、給与所得にもよりますが、かなり節税できます。

そして、1度仕組みを作ってしまえば2年目からは比較的楽にできるので、ここからの2か月でぜひ、税金について学んでみてください。

- サラリーマンの税金について学びたい

- 効率よく節税する方法を知りたい!

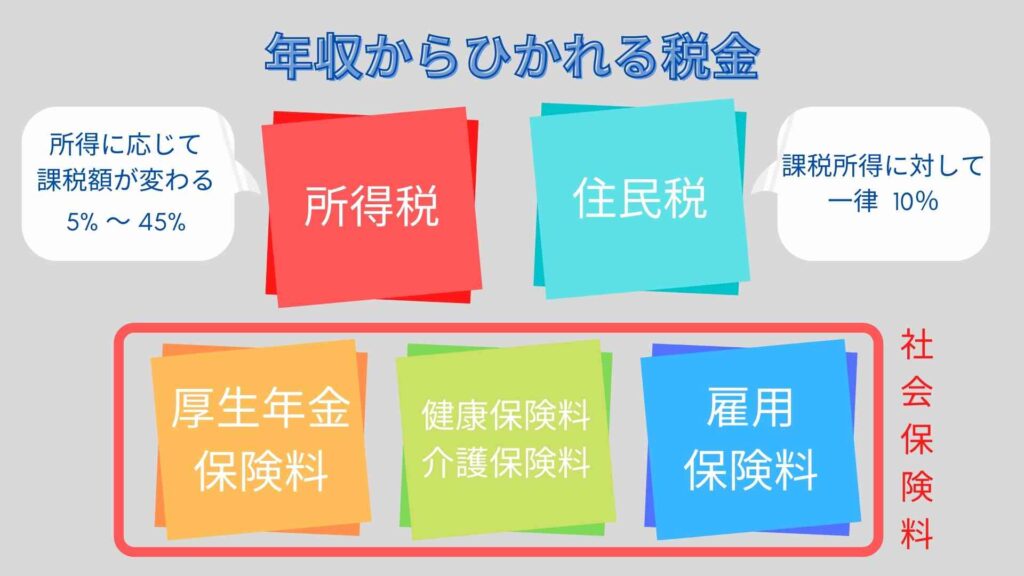

サラリーマンの税金一覧

サラリーマンが納める税金はには、所得税、住民税、社会保険料(厚生年金保険料、健康保険料、介護保険料、雇用保険料)があります。

これらの税金は、所得に対してどのようにかかってくるのでしょうか?

所得税(国税)

所得税は、国に納税する【国税】です。

所得税は、課税所得に対して税率を掛け、課税控除額を引いて計算することができます。

所得税額 = (年収 ー 給与所得控除 ー 基礎控除)× 税率 ー 税額控除 で求めることができます。

所得 ー 給与所得控除 の金額は、下の表を参考に求めることができます。

例えば年収700万円の場合、

700万円 × 90% ー 120万円 = 510万円 となります。

そこから、基礎控除の48万円を引いた金額が課税所得となります。

| 年収 | 給与所得控除後の金額 |

| 65万円以下 | 0円 |

| 162,5万円以下 | 年収 ー 65万円 |

| 180万円以下 | 年収 × 60% |

| 180万円超~360万円以下 | 年収 × 70% ー 18万円 |

| 360万円超~660万円以下 | 年収 × 80% ー 54万円 |

| 660万円超~1000万円以下 | 年収 × 90% ー 120万円 |

| 1000万円超 | 年収 ー 220万円 |

先ほどの計算から、年収700万円の課税所得は、

700万円 × 90% ー 48万円 = 462万円となります。

この、課税所得に税率をかけて税額控除を引いたものが所得税です。

| 課税所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円超~330万円以下 | 10% | 97,500円 |

| 330万円超~695万円以下 | 20% | 42万7,500円 |

| 695万円超~900万円以下 | 23% | 63万6,000円 |

| 900万円超~1,800万円以下 | 33% | 153万6,000円 |

| 1,800万円超~4,000万円以下 | 40% | 279万6,000円 |

| 4,000万円超 | 45% | 479万6,000円 |

年収700万円の場合、課税所得は462万円となるので、税率は20%となります。

462万円 × 20% ー 42万7,500円(控除額) = 49万6,500円となります。

これが、年収700万円の人の所得税です。

この式に、控除額と出ていますが、これは【超過累進課税】という仕組みのためにこのような控除額が出てきてしまいます。

簡単に解説すると、課税所得462万円のうち、

195万円には、5%の税率

330万円 ー 195万円 = 135万円には、10%の税率

462万円 ー 330万円 = 142万円には、20%の税率がかかる仕組みです。

そのため、単純に462万円に20%の税率がかかるよりも小さくなることがわかると思います。

その、小さくなる分の値が控除額になります。

住民税(地方税)

住民税は、地方自治体に納める【地方税】です。

課税所得に対して、一律10%の税率がかかります。

10%の内訳は、区市町村民税6%と、都道府県民税4%になっています。

年収700万円の課税所得は462万円なので、住民税は46万2,000円です。

厚生年金保険料

標準報酬月額×18.30%を会社と折半して払います。

標準報酬月額とは、4月から6月の3ヶ月の報酬の平均額を算出して計算したものです。

健康保険料

標準報酬月額×10.02%を会社と折半して払います。

介護保険料

40歳以降に標準報酬月額×1.73%を会社と折半して払います。

雇用保険料

給与総額×3/1000で求めることができます。

これらの税金の中で、所得税を減らすために控除額を増やすのがサラリーマンの最適な戦略といえそうです。

そこで、次に、どのような控除を活用できるのか紹介していこうと思います。

サラリーマンの所得税控除一覧

iDeCo(個人型確定拠出年金)

iDeCoは、自分が拠出した掛け金を自分で運用して資産を形成する年金制度です。

国民年金の1か月あたりの平均受給額は56,000円、厚生年金の1か月あたりの平均受給額は146,000円です。

これだけでは心もとないので、年金の3階部分としてiDeCoを活用していくことが必要だといえそうです。

毎月23,000円ずつ積み立てすることができ、その投資元本が控除されます。

年収700万円であれば、課税所得は462万円でした。

ここからさらに、23,000円×12か月=27,6000円を控除することができます。

つまり、課税所得は434万4000円になります。

所得税と住民税を考えると、27,6000円×30%=8,2800円の節税が可能です。

さらに、運用益にも非課税です。

投資の運用益には、現在20%の税金がかかります。

毎月2,3000円を30年間、年利5%で運用すると約2000万円になります。

運用益は、1100万円です。

この1100万円に対して、20%がかかると220万円の税金がかかってしまうのです。

住宅ローン控除

一定の条件を満たす住宅を購入してから10年間(購入年度によっては13年間)、年末のローン残高に応じて税金が安くなる仕組みです。

住宅を購入した年に、確定申告が必要ですが、その後は年末調整で済みます。

ローン残高×1%が控除されます。

ふるさと納税

ふるさと納税とは、応援したい自治体に寄付ができる仕組みのことです。

ふるさと納税の寄付金は税金の還付・控除が受けられます。

手続きをすると、最終的な実質自己負担額は2,000円のみ!

さらにお礼品として、自治体から特産品や宿泊券などを受け取ることができます。

納税サイト【さとふる】では、上限控除額のシミュレーションもできるので、安心です。

下のバナーからサイトにいけるので、ぜひご利用下さい。

生命保険料控除

生命保険の加入状況にもよりますが、最大で12万円の控除が受けられます。

年末調整でなじみが深いのが、この控除です。

地震保険料控除

その年に払った地震保険料に応じて、最大5万円の控除を受けることができます。

偶者控除

配偶者控除を受けられる、控除対象配偶者は次の4つの要件のすべてに当てはまる人です。

- 民法の規定による配偶者であること(内縁関係の人は該当しません。)。

- 納税者と生計を一にしていること。

- 年間の合計所得金額が48万円以下(令和元年分以前は38万円以下)であること。

(給与のみの場合は給与収入が103万円以下) - 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。

控除額は、控除を受ける納税者本人の合計所得金額、及び控除対象配偶者の年齢により次の表のとおりになります。

| 控除を受ける納税者本人の 合計所得金額 | 控除額 | |

|---|---|---|

| 一般の控除対象配偶者 | 老人控除対象配偶者(※) | |

| 900万円以下 | 38万円 | 48万円 |

| 900万円超950万円以下 | 26万円 | 32万円 |

| 950万円超1,000万円以下 | 13万円 | 16万円 |

(注) 老人控除対象配偶者とは、控除対象配偶者のうち、その年12月31日現在の年齢が70歳以上の人をいいます。

なお、配偶者が障害者の場合には、配偶者控除の他に障害者控除27万円(特別障害者の場合は40万円、同居特別障害者の場合は75万円)が控除できます。

扶養控除

控除金額は、扶養親族の区分や年齢、同居の有無によって変わります。

最大で63万円の控除が受けられます。

| 養親族 | 年齢 | 控除額 |

|---|---|---|

| 年少扶養親族 | 満15歳以下 | 0円 (※平成24年から児童手当) |

| 一般扶養親族 | 16歳以上18歳以下 | 38万円 |

| 特定扶養親族 | 19歳以上22歳以下 | 63万円 |

| 成年扶養親族 | 23歳以上69歳以下 | 38万円 |

| 同居以外の老人扶養親族 | 70歳以上 | 48万円 |

| 同居の老人扶養親族 | 70歳以上 | 58万円 |

同居以外の親に対しても扶養控除を受けることができるんです。

これってけっこう意外に感じますよね。

まとめ

年収700万円の課税所得は、給与所得控除と基礎控除を考慮すると462万円です。

しかし、生命保険控除、地震保険料控除、iDeco、同居以外の扶養控除を加えると最大で、369万4000円まで課税所得を抑えることができます。

92万6000円の控除になるので、27万7800円の節税になります。

- サラリーマンの課税所得は、

年収 ー 給与所得控除 ー 基礎控除 ー 控除 - iDeCoでは、最大27万6000円の控除を受けられる

- ふるさと納税は、実質2000円で返礼品を受け取ることができる

- 控除を活用することで、数十万円の節税が可能